Transcontinental inc. annonce ses résultats de l'exercice financier 2019

Faits saillants

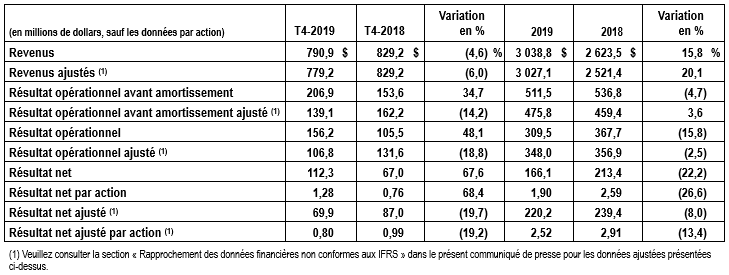

- Revenus de 3 038,8 millions $ pour l’exercice 2019, soit les plus importants dans l’histoire de l’entreprise, en hausse de 15,8 % par rapport à 2018.

- Revenus ajustés(1) de 3 027,1 millions $ pour l’exercice 2019, en hausse de 20,1 % par rapport à 2018.

- Résultat opérationnel avant amortissement ajusté(1) de 475,8 millions $, en hausse de 3,6 %.

- Résultat opérationnel de 309,5 millions $, en baisse de 15,8 %.

- Résultat opérationnel ajusté(1) de 348,0 millions $, en baisse de 2,5 %.

- Résultat net de 166,1 millions $ (1,90 $ par action) pour l’exercice 2019, comparativement à 213,4 millions $ (2,59 $ par action) pour 2018.

- Résultat net ajusté(1) de 220,2 millions $ (2,52 $ par action) pour l’exercice 2019, comparativement à 239,4 millions $ (2,91 $ par action) pour 2018.

- Flux de trésorerie liés aux activités opérationnelles de 431,6 millions $, en hausse de 38,1 %.

- Vente de l’immeuble de Fremont, en Californie, à Hearst pour la somme de 75 millions $ américains (environ 100 millions $ canadiens).

- Vente d'actifs de médias spécialisés et activités événementielles à Groupe Contex inc. et Newcom Media inc.

- Acquisition de Holland & Crosby Limited, une entreprise manufacturière spécialisée dans l’impression de produits marketing sur le lieu de vente.

- Le 27 novembre 2019, annonce de la conclusion d’une entente définitive pour la vente des activités d’emballage papier et de polypropylène tissé à Hood Packaging Corporation pour la somme de 180 millions $ américains (environ 239 millions $ canadiens), sous réserve d'ajustements du fonds de roulement et assujettie aux approbations réglementaires.

(1)Veuillez consulter la section « Données financières non conformes aux IFRS » dans le présent communiqué de presse pour les définitions de ces mesures.

Montréal, le 12 décembre 2019 - Transcontinental inc. (TSX : TCL.A TCL.B) annonce ses résultats du quatrième trimestre et de l'exercice financier 2019 clos le 27 octobre 2019.

« L’année 2019 a été marquée par l’intégration réussie de Coveris Americas, un tournant de notre transformation, a déclaré François Olivier, président et chef de la direction de TC Transcontinental. En seulement deux ans, nous avons augmenté nos revenus de 50 % pour atteindre plus de 3 milliards $ en 2019, une première dans l'histoire de l'entreprise. Nous avons mené à bien notre stratégie de croissance et géré notre risque de façon rigoureuse. Je suis très satisfait de l'évolution de notre entreprise dans le but de bien nous positionner pour créer de la valeur à long terme.

« Dans notre secteur de l’emballage, conformément à notre plan, nous avons augmenté notre marge opérationnelle avant amortissement au cours de l’exercice, trimestre après trimestre, grâce aux synergies réalisées et aux gains d'efficacité. Nous bâtissons les fondations nécessaires pour réaliser une croissance interne qui pourra être soutenue à long terme et gardons le cap sur l’amélioration de la profitabilité au cours des prochaines années. Nous sommes en bonne posture et notre portefeuille de produits et services continuera d’évoluer en lien avec notre stratégie de mettre l’accent sur les marchés où nous possédons un avantage concurrentiel durable.

« Dans notre secteur de l’impression, nous avons connu une année somme toute difficile marquée par la décroissance plus importante qu’anticipée de nos revenus liés à nos services aux détaillants. Malgré les circonstances, nous avons encore dégagé une excellente marge opérationnelle avant amortissement ainsi que de solides flux de trésorerie. De plus, nous avons agi avec des mesures de gestion des coûts afin de contribuer à mitiger ces effets. Pour les années à venir, nous poursuivrons l’optimisation de notre plateforme d’impression et saisirons les occasions de croissance dans certains créneaux porteurs, tels que l’impression de livres et les produits marketing sur le lieu de vente.

« Malgré les défis auxquels nous avons fait face dans le secteur de l’impression, nous avons généré des flux de trésorerie liés aux activités opérationnelles de plus de 430 millions $, en hausse de 38,1 % par rapport à l'exercice précédent, qui ont principalement été utilisés pour réduire notre endettement net, selon notre plan. Finalement, j’ai confiance que le Publisac continuera de jouer un rôle important pour les années à venir. Nous sommes engagés à défendre les intérêts du Publisac et de toutes ses parties prenantes, soit les milliers d’employés qui font partie de la chaîne de production et de distribution partout à travers le Québec, les commerçants, les éditeurs de journaux locaux ainsi que les millions de citoyens qui en bénéficient chaque semaine. Nous demeurons convaincus que la situation connaîtra un dénouement positif. »

Faits saillants financiers

Résultats de l'exercice financier 2019

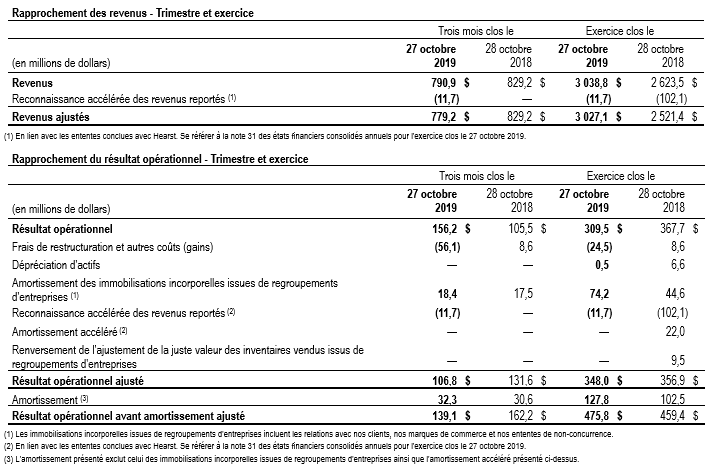

Les revenus ont augmenté de 415,3 millions $, soit de 15,8 %, passant de 2 623,5 millions au cours de l'exercice 2018 à 3 038,8 millions pour la même période en 2019. Cette augmentation est essentiellement liée aux acquisitions, plus particulièrement celle de Coveris Americas, qui ont contribué aux revenus pour un montant de 643,4 millions $. Cette hausse a été atténuée par l'effet de la reconnaissance accélérée des revenus reportés enregistrée en 2018 dans le secteur de l’impression, par la baisse de volume dans le secteur de l'impression ainsi que par l'effet de la vente de nos activités d'impression de journaux en Californie.

Le résultat opérationnel a diminué de 58,2 millions $, soit de 15,8 %, passant de 367,7 millions $ au cours de l'exercice 2018 à 309,5 millions $ pour la même période en 2019. Cette diminution est principalement attribuable à la reconnaissance accélérée en 2018 des revenus reportés de 102,1 millions $, déduction faite de l'amortissement accéléré de 22,0 millions $. La baisse des revenus dans le secteur de l'impression ainsi que les coûts de réduction d'effectifs ont également contribué à la diminution du résultat opérationnel. Cette variation a été en partie contrebalancée par l'effet de l'acquisition de Coveris Americas ainsi que par le gain sur disposition d'actifs découlant de la vente de l'immeuble de Fremont, en Californie, à Hearst. Le résultat opérationnel ajusté a diminué de 8,9 millions $, soit de 2,5 %, passant de 356,9 millions $ à 348,0 millions $.

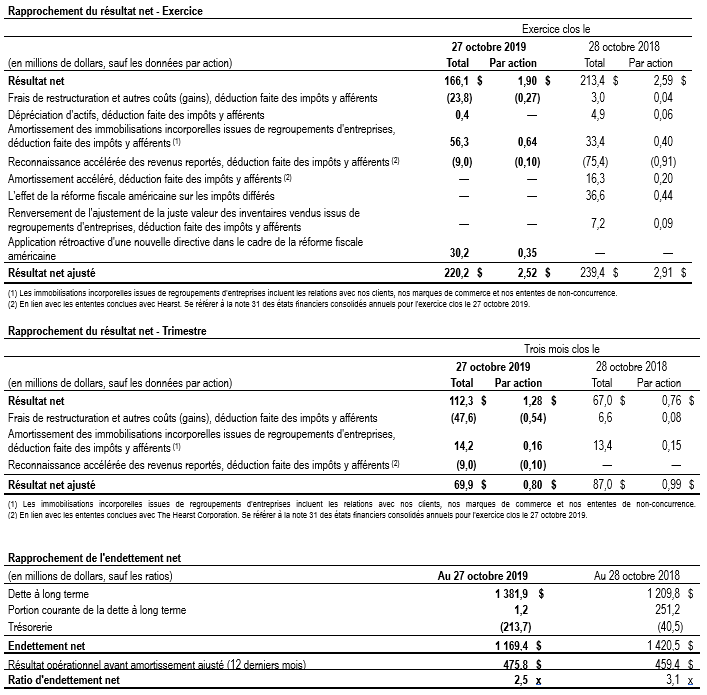

Le résultat net a diminué de 47,3 millions $, soit de 22,2 %, passant de 213,4 millions au cours de l'exercice 2018 à 166,1 millions pour la même période en 2019. Ce recul est attribuable à la diminution du résultat opérationnel expliquée précédemment ainsi qu'à une hausse des frais financiers, partiellement contrebalancé par une baisse de la charge d'impôts sur le résultat. Par action, le résultat net est passé de 2,59 $ à 1,90 $ en raison des éléments précités, mais aussi en raison de l'effet de l'émission de 10,8 millions d'actions à droit de vote subalterne catégorie A de la Société réalisée en mai 2018.

En ce qui a trait au résultat net ajusté, il a diminué de 19,2 millions $, soit de 8,0 %, passant de 239,4 millions au cours de l'exercice 2018 à 220,2 millions pour la même période en 2019, majoritairement en raison de l'augmentation des frais financiers et de la diminution du résultat opérationnel ajusté, partiellement contrebalancées par la baisse des impôts sur le résultat ajusté. Par action, le résultat net ajusté est passé de 2,91 $ à 2,52 $, principalement en raison de la baisse du résultat net ajusté et, dans une moindre mesure, de l'effet de l'émission de 10,8 millions d'actions à droit de vote subalterne catégorie A de la Société réalisée en mai 2018.

Résultats du quatrième trimestre de 2019

Les revenus ont diminué de 38,3 millions $, soit de 4,6 %, passant de 829,2 millions au quatrième trimestre de 2018 à 790,9 millions pour la même période en 2019. Cette diminution est essentiellement liée à une décroissance des revenus du secteur de l'impression et, dans une moindre mesure, de celui de l'emballage. Dans le secteur de l'impression, la baisse s'explique principalement par une diminution du volume au sein de notre offre de services aux détaillants et, dans une moindre mesure, à la fin des services transitoires reliés à l'entente avec Hearst. La diminution des revenus du trimestre a été partiellement contrebalancée par la reconnaissance accélérée des revenus reportés en lien avec la vente de l'immeuble de Fremont, en Californie, à Hearst.

Le résultat opérationnel a augmenté de 50,7 millions $, soit de 48,1 %, passant de 105,5 millions au quatrième trimestre de 2018 à 156,2 millions au quatrième trimestre de 2019. Cette augmentation s'explique principalement par la variation des frais de restructuration et autres coûts (gains), principalement attribuable au gain sur disposition d'actifs, combinée à l'effet de la reconnaissance accélérée des revenus reportés de 11,7 millions $ en lien avec la vente de l'immeuble de Fremont, en Californie, à Hearst et, dans une moindre mesure, par l'augmentation du résultat opérationnel du secteur de l'emballage. Celle-ci a été partiellement contrebalancée par la baisse du résultat opérationnel au sein des activités d'impression en plus de l'effet défavorable de 10,9 millions $ de la charge pour la rémunération à base d'actions en raison de la variation du prix de l'action au cours du quatrième trimestre de 2019 par rapport à la même période en 2018. Le résultat opérationnel ajusté a diminué de 24,8 millions $, soit de 18,8 %, passant de 131,6 millions à 106,8 millions.

Le résultat net a augmenté de 45,3 millions $, soit de 67,6 %, passant de 67,0 millions au quatrième trimestre de 2018 à 112,3 millions au quatrième trimestre de 2019. Cette hausse est principalement attribuable à l’augmentation du résultat opérationnel expliquée précédemment. Par action, le résultat net est passé de 0,76 $ à 1,28 $.

En ce qui a trait au résultat net ajusté, il a diminué de 17,1 millions $, soit de 19,7 %, passant de 87,0 millions au quatrième trimestre de 2018 à 69,9 millions au quatrième trimestre de 2019. Cette diminution s'explique surtout par la baisse du résultat opérationnel ajusté de 2019 par rapport à la même période en 2018. Par action, le résultat net ajusté est passé de 0,99 $ à 0,80 $.

Pour une information financière plus détaillée, veuillez consulter le Rapport de gestion pour l'exercice clos le 27 octobre 2019 ainsi que les états financiers disponibles à la section « Investisseurs » de notre site web www.tc.tc

Perspectives

Dans le secteur de l'emballage, nous prévoyons un recul des revenus au cours de l'exercice 2020 en raison de l’entente définitive pour la vente des activités d’emballage papier et de polypropylène tissé. Ces activités ont généré des revenus d’environ 215 millions $ américains (environ 286 millions $ canadiens) pour l’exercice financier 2019. En ce qui concerne la croissance interne, nous prévoyons une légère augmentation au sein de la majorité de nos autres créneaux. Nous continuerons de mettre l'accent sur nos marges bénéficiaires et la réalisation de synergies, ce qui devrait avoir un effet positif sur notre résultat opérationnel. Afin de soutenir nos clients et de renforcer notre position dans l'industrie de l'emballage, nous poursuivrons également nos investissements en recherche et développement de produits innovateurs et écoresponsables. Finalement, en signant des contrats à long terme avec des clients importants et en développant des opportunités d'affaires, nous bâtissons des bases solides sur lesquelles pourra reposer la croissance de l'entreprise.

Pour le secteur de l'impression, nous prévoyons que la décroissance interne continuera de toucher la majorité de nos créneaux, mis à part nos activités d'impression de livres et de produits marketing sur le lieu de vente. L’acquisition de Holland & Crosby Limited permettra de partiellement contrebalancer cette décroissance interne. Enfin, nos initiatives d'efficacité opérationnelle auront un effet positif au cours de l'exercice 2020, ce qui devrait atténuer l'effet de la baisse de volume sur notre résultat opérationnel.

Pour le secteur des médias, nous prévoyons que celui-ci continuera d'afficher une bonne performance au cours des prochains trimestres au chapitre de la profitabilité.

Finalement, nous prévoyons continuer de générer d'importants flux de trésorerie de l'ensemble de nos activités opérationnelles, ce qui nous permettra de réduire notre endettement net et de poursuivre notre transformation par des acquisitions ciblées conformément à notre stratégie.

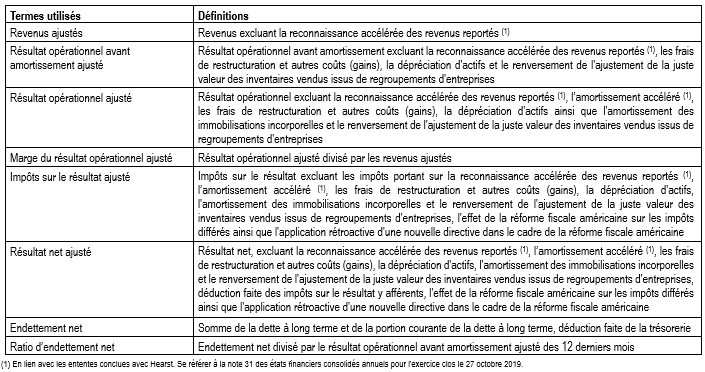

Données financières non conformes aux IFRS

Dans le présent document, à moins d’indication contraire, l’information financière présentée a été préparée selon les Normes internationales d’information financière (« IFRS ») et le terme « dollar » ainsi que le symbole « $ » désignent des dollars canadiens.

De plus, dans ce présent communiqué de presse, nous utilisons aussi certaines données financières non conformes aux IFRS, pour lesquelles une définition complète est présentée ci-après et pour lesquelles un rapprochement aux données financières conformes aux IFRS est présenté à la section « Rapprochement des données financières non conformes aux IFRS » et à la note 3, « Information sectorielle », des états financiers consolidés annuels pour l'exercice clos le 27 octobre 2019.

Rapprochement des données financières non conformes aux IFRS

Les données financières ont été préparées en conformité avec les IFRS. Cependant, les données financières utilisées, soit les revenus ajustés, le résultat opérationnel avant amortissement ajusté, le résultat opérationnel ajusté, la marge du résultat opérationnel ajusté, les impôts sur le résultat ajusté, le résultat net ajusté, le résultat net par action ajusté, l’endettement net et le ratio d’endettement net, pour lesquelles un rapprochement est présenté au tableau ci-après, ne sont pas définies par les IFRS et pourraient être calculées différemment par d’autres entreprises. Nous sommes d'avis qu’un grand nombre de nos lecteurs analysent la performance financière des activités de la Société en fonction de ces données financières non conformes aux IFRS puisqu’elles peuvent faciliter la comparaison entre les périodes. Ces mesures doivent être considérées comme un complément aux mesures de performance financière conformes aux IFRS. Elles ne s’y substituent pas et n’y sont pas supérieures.

Nous sommes également d’avis que les revenus ajustés, le résultat opérationnel avant amortissement ajusté, le résultat opérationnel ajusté et le résultat net ajusté sont des indicateurs utiles de la performance de nos opérations. Par ailleurs, la direction utilise également certaines de ces données financières non conformes aux IFRS pour évaluer la performance de ses activités et de ses gestionnaires.

Quant à l’endettement net et au ratio d’endettement net, nous sommes d’avis qu’ils sont des indicateurs utiles pour mesurer l’effet de levier financier et la capacité de la Société à faire face à ses obligations financières.

Dividende

Le conseil d'administration de la Société a déclaré un dividende trimestriel de 0,22 $ par action sur les actions à droit de vote subalterne catégorie A et sur les actions catégorie B. Ce dividende sera versé le 22 janvier 2020 aux détenteurs d'actions inscrits au registre de la Société à la fermeture des bureaux le 6 janvier 2020.

Conférence téléphonique

À l'occasion de la diffusion de ses résultats du quatrième trimestre et de l'exercice financier 2019, la Société tiendra une conférence téléphonique pour la communauté financière aujourd'hui à 16 h 15. Les numéros de téléphone sont le 1 647 788-4922 ou 1 877 223-4471. Les journalistes pourront suivre la conférence en mode « écoute seulement » ou écouter la diffusion audio simultanée sur le site web de TC Transcontinental, qui sera ensuite archivée pendant 30 jours. Pour toute demande d'information ou d'entrevue, les médias sont priés de communiquer avec Nathalie St-Jean, conseillère principale aux communications d'entreprise de TC Transcontinental, au 514 954-3581.

Profil

TC Transcontinental est un chef de file en emballage souple en Amérique du Nord et le plus important imprimeur au Canada. La Société se positionne également comme le plus important groupe canadien d’édition pédagogique de langue française. Depuis plus de 40 ans, TC Transcontinental a comme mission de créer des produits et services de qualité permettant aux entreprises d'attirer, de joindre et de fidéliser leur clientèle cible.

Le respect, le travail d'équipe, la performance et l'innovation sont les valeurs fortes de la Société et de ses employés. L’engagement de TC Transcontinental auprès de ses parties prenantes est d’agir de manière responsable dans la poursuite de ses activités d'affaires.

Transcontinental inc. (TSX : TCL.A TCL.B), connue sous la marque TC Transcontinental, compte plus de 9000 employés, dont la majorité sont en poste au Canada, aux États-Unis et en Amérique latine. Ses revenus ont été de plus de 3,0 milliards de dollars canadiens pour l’exercice financier clos le 27 octobre 2019. Pour plus d’information, veuillez visiter le site web de TC Transcontinental au www.tc.tc.

Énoncés prospectifs

Nos communications publiques comprennent souvent des énoncés prospectifs, verbaux ou écrits, formulés d'après les attentes de la direction et assujettis à un certain nombre de risques et d'incertitudes intrinsèques, connus ou non. De par leur nature, les énoncés prospectifs reposent sur plusieurs hypothèses tant générales que spécifiques. La Société conseille aux lecteurs de ne pas se fier indûment à ces énoncés, car les résultats ou événements réels pourraient différer de façon importante des attentes exprimées ou sous-entendues dans ces énoncés prospectifs. De tels énoncés prospectifs peuvent comprendre des observations concernant les objectifs de la Société, sa stratégie, ses résultats financiers prévisionnels et des perspectives quant à ses activités. La performance future de la Société pourrait aussi être touchée par un certain nombre de facteurs, dont plusieurs sont hors du contrôle ou de la volonté de la Société. Ces facteurs incluent, entre autres, la conjoncture économique dans le monde, les changements structurels dans les industries où la Société exerce ses activités, le taux de change, la disponibilité des capitaux à un coût raisonnable, les mauvaises créances de certains clients, le contrôle des importations et des exportations, les coûts des matières premières et du transport, la concurrence, la capacité de la Société de générer une croissance interne dans son secteur de l’emballage, la capacité de la Société à identifier et procéder à des transactions stratégiques et à intégrer efficacement les acquisitions à ses activités sans nuire à sa croissance et à sa rentabilité, tout en réalisant les synergies attendues, l’environnement politique et social ainsi que les changements au niveau réglementaire ou législatif, notamment en matière environnementale et de distribution de porte en porte, les changements dans les habitudes de consommation notamment liées à des questions de développement durable et d’utilisation de certains produits ou services tels que la distribution de porte en porte, l’effet du développement et de l’adoption de produits numériques sur la demande des services liés aux détaillants et la demande des autres produits imprimés, le changement des habitudes de consommation ou la perte d’un client majeur, la consolidation de sa clientèle, la sécurité et la qualité de ses produits d’emballage utilisés dans l’industrie de l'alimentation, l’innovation dans son offre, la protection de ses droits de propriété intellectuelle, la concentration de ses ventes dans certains segments, la cybersécurité et la protection des données, l'incapacité de maintenir ou d’améliorer l'efficacité opérationnelle et d'éviter les perturbations pouvant nuire à sa capacité de respecter les échéanciers, le recrutement et la rétention du talent dans certains secteurs géographiques et d'activités, la fiscalité, les taux d'intérêt et le niveau d'endettement. Les principaux risques, incertitudes et facteurs qui pourraient avoir une incidence sur les résultats réels sont décrits dans le Rapport de gestion pour l'exercice clos le 27 octobre 2019 ainsi que dans la plus récente Notice annuelle.

Sauf indication contraire de la part de la Société, les énoncés prospectifs ne tiennent pas compte de l’effet potentiel d’éléments non récurrents ou d’autres éléments exceptionnels, ni de cessions, ni de regroupements d’entreprises, ni de fusions ou acquisitions qui pourraient être annoncées ou conclues après la date du 12 décembre 2019.

Les énoncés prospectifs contenus dans le présent communiqué sont faits conformément aux dispositions prévues dans les lois canadiennes applicables en matière de valeurs mobilières en matière d'exonération.

Les énoncés prospectifs présentés dans ce communiqué sont basés sur les attentes actuelles et sur les données disponibles au 12 décembre 2019. Des énoncés prospectifs peuvent être également intégrés à d’autres documents déposés auprès des organismes de réglementation en matière de valeurs mobilières au Canada ou à toute autre communication. La direction de la Société décline toute intention ou obligation de mettre à jour ou de réviser ces énoncés, à moins que les autorités ne l’exigent.

– 30 –

Pour renseignements :

Médias

Nathalie St-Jean

Conseillère principale aux communications d'entreprise

TC Transcontinental

Téléphone : 514 954-3581

nathalie.st-jean@tc.tc

www.tc.tc

Communauté financière

Yan Lapointe

Directeur, Relations avec les investisseurs

TC Transcontinental

Téléphone : 514 954-3574

yan.lapointe@tc.tc

www.tc.tc