Transcontinental inc. annonce ses résultats financiers du troisième trimestre de 2015

Faits saillants

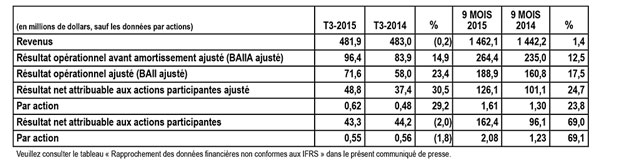

- Stabilité des revenus à 481,9 millions de dollars.

- Croissance du résultat opérationnel avant amortissement ajusté de 14,9 %.

- Hausse du résultat net attribuable aux actions participantes ajusté de 30,5 %.

- Maintien d'une solide position financière avec un ratio d'endettement net de 0,8 x.

- Obtention de nouveaux contrats dans la division de l'emballage et celle de l'impression pour une valeur de plus de 30 millions de dollars, sur une base annualisée, et entrant progressivement en vigueur à partir du quatrième trimestre de 2015.

- Accord définitif en vertu duquel la Société a convenu d'acquérir Ultra Flex Packaging, un fournisseur de solutions d'emballages souples, basé à Brooklyn, New York.

Montréal, le 10 septembre 2015 - Transcontinental inc. (TSX : TCL.A TCL.B) annonce ses résultats pour le troisième trimestre de l'exercice 2015 qui s'est terminé le 31 juillet 2015.

« Nos résultats du troisième trimestre témoignent, encore une fois, de notre habileté à mettre en œuvre notre stratégie qui vise, d'une part, à constamment améliorer la performance de nos principaux actifs, et d'autre part, à diversifier, par une approche rationnelle et mesurée, nos activités vers l'emballage souple, a déclaré François Olivier, président et chef de la direction de TC Transcontinental. En effet, les changements apportés à notre portefeuille de publications, jumelés aux efforts déployés pour optimiser notre structure de coûts à l'échelle de l'entreprise, ont contribué à la croissance de notre profitabilité en dépit d'un marché publicitaire en transformation.

« Aussi, je suis particulièrement satisfait des résultats de notre division de l'emballage. En plus d'enregistrer une croissance soutenue depuis l'acquisition de Capri Packaging, nous avons également signé une entente pluriannuelle avec un chef de file de l'industrie laitière nord-américaine. Par ailleurs, à la suite de notre récente annonce d'acquisition de Ultra Flex Packaging, nous poursuivrons le développement de notre réseau aux États-Unis, accéderons à de nouveaux marchés et étendrons nos capacités manufacturières.

« Finalement, nous avons une saine situation financière et nous continuons de générer d'importants flux de trésorerie qui nous permettront de poursuivre notre transformation. »

Résultats du troisième trimestre de 2015

Les revenus du troisième trimestre de 2015 sont passés de 483,0 millions à 481,9 millions de dollars. La hausse du volume dans la division de l'emballage, les contrats d'impression signés en 2014 et l'appréciation du dollar américain par rapport au dollar canadien ont eu un effet favorable sur les revenus. Ces contributions ont toutefois été compensées principalement par les effets de la transformation du marché publicitaire sur les résultats de certains créneaux de la Société, notamment sur les activités du secteur des médias qui a encouru une réduction des revenus provenant des annonceurs locaux et nationaux. De plus, la perte de certains clients en début d'année financière continue d'avoir un effet négatif sur l'activité d'impression de circulaires.

Le résultat opérationnel ajusté est passé de 58,0 millions à 71,6 millions de dollars au troisième trimestre de 2015, représentant une hausse de 23,4 %. Cette performance est attribuable à la hausse du volume dans la division de l'emballage, à l'optimisation de la structure de coûts à l'échelle de l'entreprise, à l'effet favorable du taux de change et à l'effet de la baisse du prix de l'action sur la rémunération à base d'actions. Elle a toutefois été atténuée par les raisons susmentionnées.

Le résultat net attribuable aux actions participantes ajusté a augmenté de 30,5 %, passant de 37,4 millions de dollars, ou 0,48 $ par action, à 48,8 millions, ou 0,62 $ par action. Cette performance est attribuable à une hausse du résultat opérationnel avant amortissement ajusté et à une baisse des frais financiers nets. Le résultat net attribuable aux actions participantes a diminué de 2,0 %, passant de 44,2 millions de dollars, ou 0,56 $ par action, à 43,3 millions, ou 0,55 $ par action. Cette légère baisse provient principalement d'un ajustement favorable aux actifs d'impôt sur le résultat différé en 2014, partiellement contrebalancée par l'amélioration du résultat opérationnel.

Autres faits saillants

- TC Transcontinental a obtenu plusieurs contrats d'une valeur de plus de 30 millions de dollars, sur une base annualisée, qui entreront progressivement en vigueur à partir du quatrième trimestre de 2015 :

- De nombreux contrats pluriannuels d'impression de circulaires principalement pour des clients situés au Québec.

- Un contrat visant l'impression des formulaires de recensement du Canada en 2016.

- Un contrat pluriannuel dans le créneau de l'emballage souple avec un chef de file de l'industrie laitière nord-américaine.

- Le 1er septembre 2015, la Société a annoncé qu'elle a conclu un accord définitif en vertu duquel elle a convenu d'acquérir Ultra Flex Packaging Corp., un fournisseur de solutions d'emballages souples, basé à Brooklyn (New York), pour une contrepartie en espèces de 80 millions de dollars américains payable à la date de clôture de la transaction et une contrepartie additionnelle assujettie à la réalisation d'objectifs financiers préétablis. Ultra Flex Packaging emploie près de 300 employés, et a généré des revenus annuels de 72 millions de dollars américains et un bénéfice d'exploitation avant amortissement de 12 millions de dollars américains au cours de son dernier exercice financier. La transaction est assujettie à l'approbation des autorités réglementaires aux États-Unis et devrait être finalisée avant la fin de notre exercice financier.

Faits saillants des neuf premiers mois

Pour les neuf premiers mois de 2015, les revenus de TC Transcontinental ont progressé de 1,4 %, passant de 1 442,2 millions à 1 462,1 millions de dollars. Cette hausse résulte principalement de la contribution des acquisitions, notamment celle de Capri Packaging et celle de journaux hebdomadaires au Québec (nette des cessions et des fermetures). La signature de nouvelles ententes d'impression en 2014 et l'appréciation du dollar américain par rapport au dollar canadien ont aussi eu un effet favorable. Cette hausse des revenus a toutefois été atténuée principalement par les effets de la transformation du marché publicitaire sur les résultats de certains créneaux de la Société, notamment sur les revenus publicitaires des journaux hebdomadaires. Par ailleurs, la perte de certains clients en début d'année financière a influé les activités d'impression de circulaires.

Le résultat opérationnel ajusté est passé de 160,8 millions à 188,9 millions de dollars, soit une hausse de 17,5 %. Cette hausse est liée à la contribution des acquisitions, des cessions et des fermetures, à l'optimisation de la structure de coûts à l'échelle de la Société et à l'effet favorable du taux de change. Elle a toutefois été atténuée par les raisons susmentionnées et par la hausse de la charge attribuable à la rémunération à base d'actions.

Le résultat net attribuable aux actions participantes ajusté a augmenté de 24,7 %, passant de 101,1 millions de dollars, ou 1,30 $ par action, à 126,1 millions, ou 1,61 $ par action. Le résultat net attribuable aux actions participantes est passé de 96,1 millions de dollars, ou 1,23 $ par action, à 162,4 millions, ou 2,08 $ par action. Cette hausse provient principalement du gain rattaché à la vente des magazines consommateurs produits à Montréal et à Toronto, du renversement de la provision reliée aux régimes de retraite multi-employeurs et de la hausse du résultat opérationnel.

Pour une information financière plus détaillée, veuillez consulter le Rapport de gestion du troisième trimestre clos le 31 juillet 2015 ainsi que les états financiers disponibles à la section « Investisseurs » de notre site web www.tc.tc

Perspectives

Le volume d'impression de circulaires devrait demeurer relativement stable et bénéficiera de nouvelles ententes conclues avec certains détaillants qui permettront d'atténuer l'effet de la perte de clients subie en début d'année financière. Nous poursuivrons également avec succès l'évolution de notre offre de produits de marketing sur le lieu de vente destinée aux détaillants. De plus, nous continuerons nos initiatives d'efficacité opérationnelle qui devraient permettre de contrebalancer l'effet de la transformation de l'industrie de l'impression qui devrait continuer d'avoir un effet négatif surtout sur nos activités d'impression de journaux, de magazines et de produits marketing.

La conclusion d'un accord définitif afin d'acquérir les actions de Ultra Flex Packaging nous permettra de poursuivre le développement de notre axe de croissance dans le domaine de l'emballage souple. Au cours de son dernier exercice financier, Ultra Flex Packaging générait des revenus annuels de 72 millions de dollars américains et un résultat opérationnel avant amortissement d'environ 12 millions de dollars américains. De plus, les résultats actuels de nos opérations d'emballage continuent de dépasser nos attentes et l'annonce de la signature d'une entente pluriannuelle devrait nous permettre d'améliorer notre résultat opérationnel en 2016.

Au sein du secteur des médias, les effets positifs de l'intégration de journaux hebdomadaires au Québec devraient s'atténuer, de plus nous prévoyons que les conditions de marchés publicitaires difficiles auront toujours un effet négatif sur le quatrième trimestre de ce secteur. Cependant, nous continuerons de revoir notre structure de coûts afin de limiter l'impact sur notre marge bénéficiaire et nous poursuivrons le développement de notre offre de médias numériques. Finalement, le secteur continuera aussi d'être touché par le retrait d'un détaillant du marché canadien qui aura un effet négatif sur nos activités de distribution.

Nous continuerons de générer des flux de trésorerie importants au cours des prochains trimestres et notre excellente situation financière devrait nous permettre de continuer d'investir dans notre croissance. Nous commencerons l'intégration de Ultra Flex Packaging au sein de notre division de l'emballage et nous poursuivrons nos démarches visant à croître nos opérations existantes de façon organique. De plus, nous maintiendrons notre approche disciplinée d'acquisitions dans ce marché prometteur afin d'assurer une croissance soutenue à long terme pour la Société.

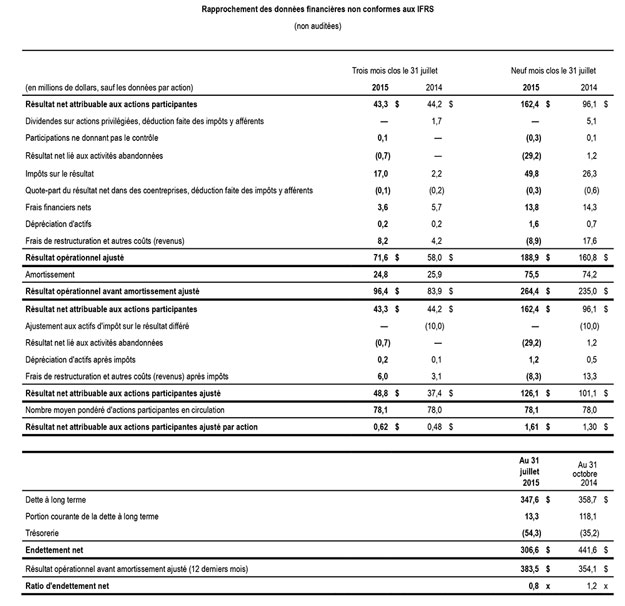

Rapprochement des données financières non conformes aux IFRS

Les données financières ont été préparées en conformité avec les IFRS. Cependant, certaines données utilisées dans le présent communiqué de presse ne sont pas définies par les IFRS et pourraient être calculées différemment par d'autres entreprises. Nous croyons qu'un grand nombre de lecteurs analysent nos résultats en fonction de certaines de ces données financières non conformes aux IFRS puisque ces informations permettent de mesurer d'une manière normalisée la performance des activités de la Société. La direction utilise également ces données financières non conformes aux IFRS pour évaluer la performance de ses activités et de ses gestionnaires. Ces mesures doivent être considérées comme un complément aux mesures de performance financière conformes aux IFRS. Elles ne s'y substituent pas et n'y sont pas supérieures.

Le tableau suivant permet le rapprochement des données financières IFRS et celles non conformes aux IFRS.

Dividende sur les actions participantes

Le conseil d'administration de la Société a déclaré un dividende trimestriel de 0,17 $ par action sur les actions à droit de vote subalterne catégorie A et sur les actions catégorie B. Ce dividende sera versé le 21 octobre 2015 aux détenteurs d'actions inscrits au registre de la Société à la fermeture des bureaux le 5 octobre 2015.

Conférence téléphonique

À l'occasion de la diffusion de ses résultats du troisième trimestre 2015, la Société tiendra une conférence téléphonique pour la communauté financière aujourd'hui à 16 h 15. Les numéros de téléphone sont le 1 647 788-4922 ou 1 877 223-4471. Les journalistes pourront suivre la conférence en mode « écoute seulement » ou écouter la diffusion audio simultanée sur le site Internet de

TC Transcontinental, qui sera ensuite archivée pendant 30 jours. Pour toute demande d'information ou d'entrevue, les médias sont priés de communiquer avec Nathalie St-Jean, conseillère principale aux communications d'entreprise de TC Transcontinental, au 514 954-3581.

Profil

Premier imprimeur au Canada et œuvrant dans les domaines des médias imprimés et numériques, de l'emballage souple et de l'édition,

TC Transcontinental a pour mission de créer des produits et services permettant aux entreprises d'attirer, de joindre et de fidéliser leur public cible.

Le respect, le travail d'équipe, la performance et l'innovation sont les valeurs fortes de la Société qui s'est d'ailleurs engagée auprès de ses parties prenantes à agir de manière responsable dans la poursuite de ses activités d'affaires et philanthropiques.

Transcontinental inc. (TSX : TCL.A TCL.B), connue sous la marque TC Transcontinental, compte plus de 8000 employés au Canada et aux États-Unis, et ses revenus ont été de 2,1 milliards de dollars canadiens en 2014. Site www.tc.tc

Énoncés prospectifs

Nos communications publiques comprennent souvent des énoncés prospectifs, verbaux ou écrits, formulés d'après les attentes de la direction et assujettis à un certain nombre de risques et d'incertitudes intrinsèques, connus ou non. De par leur nature, les énoncés prospectifs reposent sur plusieurs hypothèses tant générales que spécifiques. La Société conseille aux lecteurs de ne pas se fier indûment à ces énoncés, car les résultats ou événements réels pourraient différer de façon importante des attentes exprimées ou sous-entendues dans ces énoncés prospectifs. De tels énoncés prospectifs peuvent comprendre des observations concernant les objectifs de la Société, sa stratégie, ses résultats financiers prévisionnels et des perspectives quant à ses activités. La performance future de la Société pourrait aussi être affectée par un certain nombre de facteurs, dont plusieurs sont hors du contrôle ou de la volonté de la Société. Ces facteurs incluent, entre autres, la conjoncture économique dans le monde, notamment au Canada et aux États-Unis, les changements structurels dans les industries où la Société exerce ses activités, le taux de change, la disponibilité des capitaux, les coûts de l'énergie, la concurrence, la capacité de la Société à procéder à des transactions stratégiques et à intégrer les acquisitions à ses activités, l'environnement réglementaire, la sécurité de ses produits d'emballage utilisés dans l'industrie alimentaire, l'innovation dans son offre et la concentration de ses ventes dans certains segments. Les principaux risques, incertitudes et facteurs qui pourraient avoir une incidence sur les résultats réels sont décrits dans le Rapport de gestion pour l'exercice clos le 31 octobre 2014 ainsi que dans la dernière Notice annuelle et ont été mis à jour dans le Rapport de gestion pour le troisième trimestre clos le 31 juillet 2015.

Sauf indication contraire de la part de la Société, les énoncés prospectifs ne tiennent pas compte de l'effet potentiel d'éléments non récurrents ou d'autres éléments exceptionnels, ni de cessions, de regroupements d'entreprises ou de fusions ou acquisitions qui pourraient être annoncés après la date du 10 septembre 2015.

Les énoncés prospectifs contenus dans le présent communiqué sont faits conformément aux dispositions prévues dans les lois canadiennes applicables en matière de valeurs mobilières en matière d'exonération.

Les énoncés prospectifs présentés dans ce communiqué sont basés sur les attentes actuelles et sur les données disponibles au 10 septembre 2015. De tels énoncés prospectifs peuvent être également intégrés à d'autres documents déposés auprès des organismes de réglementation en matière de valeurs mobilières au Canada ou à toute autre communication. La direction de la Société décline toute intention ou obligation de mettre à jour ou de réviser ces énoncés, à moins que les autorités ne l'exigent.

- 30 -

Pour renseignements:

Médias

Nathalie St-Jean

Conseillère principale

aux communications d'entreprise

TC Transcontinental

Téléphone : 514-954-3581

Communauté financière

Jennifer F. McCaughey

Directrice principale aux relations avec les

investisseurs et aux communications externes

TC Transcontinental

Téléphone : 514-954-2821

jennifer.mccaughey@tc.tc